Programmazione MQL per Expert Advisors

Gli Expert Advisor (EA) sono uno strumento essenziale per i trader. Si tratta di sistemi di trading algoritmico che possono essere programmati per eseguire operazioni per conto del trader. Lo scopo di un EA è quello di eliminare i pregiudizi emotivi e psicologici che spesso entrano in gioco quando si prendono decisioni di trading. Utilizzando regole e parametri predefiniti, gli EA sono in grado di analizzare le condizioni di mercato e di eseguire automaticamente le operazioni, senza la necessità di un monitoraggio costante da parte del trader. Per fare tutto ciò è necessario utilizzare piattaforme per il trading algoritmico.

- Metatrader 4

- Velocità esecuzione

- Demo

Nell'introduzione agli Expert Advisor, è importante comprendere il concetto di base di questi sistemi di trading automatizzati. Gli EA sono progettati per seguire una serie di regole e criteri programmati nel software di trading. Queste regole possono essere basate su vari indicatori tecnici, modelli di prezzo o anche sull'analisi fondamentale. I trader possono anche personalizzare i loro EA in base alle loro strategie di trading e preferenze individuali. Una volta impostate le regole, l'EA monitorerà continuamente il mercato ed eseguirà le operazioni in base alle condizioni predefinite.

Impostare le condizioni di un Expert Advisor con MQL

Quando si impostano le condizioni di trading per un Expert Advisor, è essenziale avere una chiara comprensione della strategia di trading utilizzata. Ciò comporta la determinazione degli indicatori o dei fattori che attivano un'operazione. Ad esempio, una condizione comune potrebbe essere quando il prezzo incrocia una certa media mobile, indicando una tendenza rialzista. Inoltre, è importante considerare il timeframe in cui vengono valutate le condizioni. Le condizioni di trading possono essere impostate in base a diversi timeframe, come i grafici orari, giornalieri o settimanali, a seconda della strategia di trading e della frequenza desiderata delle operazioni.

Criteri aggiuntivi da programmare con MQL

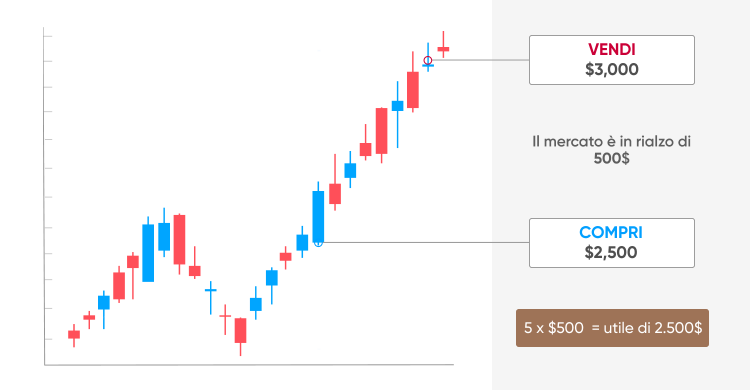

Le condizioni di trading possono anche includere criteri aggiuntivi come i livelli di stop-loss e take-profit. Questi livelli determinano la perdita o il profitto massimo che un trader è disposto ad accettare per una determinata operazione. I livelli di stop-loss sono fissati al di sotto del prezzo di entrata per limitare le perdite potenziali, mentre i livelli di take-profit sono fissati al di sopra del prezzo di entrata per garantire i profitti. Queste condizioni aiutano a gestire il rischio e a garantire che le operazioni vengano eseguite in modo controllato. È fondamentale considerare attentamente questi livelli in base alla volatilità del mercato e al rapporto rischio/rendimento desiderato.

Implementare le strategie automatiche con MQL

È essenziale eseguire un backtest della strategia utilizzando i dati storici per valutarne le prestazioni e apportare le modifiche necessarie. In questo modo, i trader possono acquisire fiducia nella redditività e nell'affidabilità della loro strategia prima di impiegarla nel trading in tempo reale.

Il passo successivo consiste nel codificare la strategia di trading in un Expert Advisor. I trader possono utilizzare linguaggi di programmazione MQL4 o MQL5 per sviluppare i loro EA, che sono compatibili con le popolari piattaforme di trading MetaTrader. Il codice deve tradurre accuratamente le regole e le condizioni della strategia di trading, compresi gli indicatori, i timeframe e le istruzioni specifiche per l'esecuzione delle operazioni. I trader devono anche assicurarsi che l'EA includa adeguate funzioni di gestione del rischio per controllare il dimensionamento della posizione e i livelli di stop loss.

Una volta codificato, l'Expert Advisor deve essere testato in un ambiente di trading simulato. Questa fase è fondamentale per verificare la funzionalità e le prestazioni dell'EA e per assicurarsi che funzioni come previsto. I trader dovrebbero utilizzare un conto demo ed eseguire l'EA su dati storici per simulare le condizioni di trading in tempo reale. Questa fase di test consente ai trader di identificare e correggere eventuali bug o problemi e di affinare i parametri dell'EA per ottimizzarne le prestazioni. Solo dopo aver effettuato un test approfondito, i trader dovrebbero considerare l'impiego dell'Expert Advisor nel trading live, monitorando sempre le sue prestazioni e apportando le modifiche necessarie lungo il percorso.

Test e ottimizzazione degli Expert Advisor

Testare e ottimizzare gli EA è un passo fondamentale per garantirne l'efficacia e la redditività. Testando e ottimizzando a fondo gli EA, i trader possono aumentare le loro possibilità di successo nel mercato forex altamente competitivo.

Test

Testare un EA significa valutarne le prestazioni utilizzando i dati storici. Questo processo aiuta a identificare eventuali difetti o debolezze del sistema e consente ai trader di apportare le necessarie modifiche. Esistono vari metodi per testare gli EA, come:

il backtesting

il forward test

lo stress test.

Il backtesting prevede l'esecuzione dell'EA su dati storici per vedere come si sarebbe comportato in passato. Questo aiuta i trader a valutare la redditività del sistema, i drawdown e le prestazioni complessive. Il forward testing, invece, prevede l'esecuzione dell'EA su un conto demo o live per valutarne le prestazioni in condizioni di mercato in tempo reale. Lo stress test consiste nel sottoporre l'EA a condizioni di mercato estreme per determinarne la resilienza e l'efficacia durante i periodi di turbolenza.

Ottimizzazione

Una volta che un EA è stato testato, la sua ottimizzazione diventa il passo successivo e cruciale. L'ottimizzazione comporta la messa a punto dei parametri dell'EA per migliorarne le prestazioni e la redditività. I trader devono identificare i valori ottimali per gli input degli indicatori, i livelli di stop-loss, i livelli di take-profit e altre variabili. Questo obiettivo può essere raggiunto attraverso l'uso degli strumenti di ottimizzazione forniti dalle piattaforme per il trading automatizzato o attraverso test manuali. È importante notare che l'ottimizzazione non deve essere esagerata, poiché un'ottimizzazione eccessiva può portare all'overfitting, in cui l'EA si comporta in modo eccezionale sui dati storici ma non riesce a produrre risultati simili nel trading live.

Esempi

1. Esempio di test di un EA tramite backtesting:

Un trader sviluppa un EA che opera sulla base di una strategia di crossover della media mobile. Raccoglie i dati storici dell'ultimo anno ed esegue l'EA su questi dati. Scopre che l'EA ha generato un profitto del 15% con un drawdown del 5%. Sulla base di questi risultati, concludono che l'EA è redditizio e ha un livello di rischio accettabile.

2. Esempio di test di un EA utilizzando il backtesting:

Dopo aver condotto un backtesting, il trader decide di testare l'EA su un conto demo per tre mesi. Durante questo periodo, monitora le prestazioni dell'EA e le confronta con i risultati del backtesting. Il trader scopre che le prestazioni dell'EA in condizioni di mercato in tempo reale sono coerenti con i risultati del backtesting, il che gli dà fiducia nella sua efficacia.

3. Esempio di stress test di un EA:

Per valutare la resilienza del proprio EA, il trader lo sottopone a condizioni di mercato estreme, come un improvviso picco di volatilità o un evento economico significativo. Si scopre che anche in questi momenti difficili, l'EA continua a eseguire le operazioni secondo le sue regole predefinite e riesce a evitare grosse perdite. Ciò conferma che l'EA è in grado di gestire condizioni di mercato turbolente.

4. Esempio di ottimizzazione di un EA:

Dopo aver condotto i test iniziali, il trader individua che l'EA tende a generare più perdite che profitti in determinate condizioni di mercato. Decide di ottimizzare l'EA regolando gli input degli indicatori e i livelli di stop-loss. Attraverso i test manuali e l'analisi dei risultati, scopre che modificando leggermente questi parametri, l'EA migliora la sua redditività e riduce il numero di operazioni perdenti.

5. Esempio di ottimizzazione eccessiva:

Il trader diventa ossessionato dall'ottimizzazione del proprio EA e continua a modificare continuamente i parametri sulla base dei dati storici. Dopo un'ampia ottimizzazione, l'EA si comporta in modo eccezionale durante il backtesting, generando profitti elevati. Tuttavia, quando l'EA viene impiegato nel trading live, non riesce a produrre gli stessi risultati e finisce per causare perdite significative. Ciò evidenzia il pericolo dell'overfitting e sottolinea l'importanza di trovare un equilibrio tra ottimizzazione e condizioni di mercato realistiche.

Conclusione

In conclusione, la creazione di consulenti esperti può essere un'impresa molto gratificante per chi è interessato al trading algoritmico. Grazie a questo processo, i trader possono automatizzare le loro strategie di trading, consentendo loro di eseguire le operazioni in modo più efficiente ed efficace. Tuttavia, è importante ricordare che i consulenti esperti non sono infallibili e richiedono un'attenta considerazione e test prima di essere implementati. I trader devono sempre essere consapevoli dei rischi connessi al trading algoritmico e monitorare e regolare costantemente i loro consulenti esperti per garantire prestazioni ottimali.

La creazione di consulenti esperti richiede un'attenta pianificazione, test e ottimizzazione per ottenere risultati di successo. I trader devono capire che i consulenti esperti non sono un percorso garantito verso la redditività e devono sempre essere utilizzati con cautela e con una corretta gestione del rischio. Monitorando e regolando continuamente i propri expert advisor, i trader possono adattarsi alle mutevoli condizioni di mercato e massimizzare i potenziali benefici del trading algoritmico.

Esperto di analisi tecnica, price action e algoritmi quantitativi applicati al trading online sui mercati finanziari. Si è sempre interessato alla finanza, dedicando gli studi all'analisi grafica e anche all'analisi fondamentale dei mercati finanziari. Esperto nell'utilizzo di Metatrader 4 su cui ha tenuto webinar e corsi per trader principianti e intermedi.